Esta entrada «Qué es un CIALP» se publicó originalmente el 29 de octubre de 2017 y ha sido actualizada con fecha 1 de junio de 2020.

A la hora de analizar los productos bancarios destinados al ahorro a largo plazo, es obligado analizar la figura de los CIALP y los SIALP. Ambos se conocen como Planes de ahorro a largo plazo, o como Plan de Ahorro 5 (por el número de años, 5, que se pretende que se ahorre con ellos).

Tabla de Contenidos

CIALP

Los CIALP (Cuenta Individual de Ahorro a Largo Plazo) son productos de ahorro comercializados por los bancos. Sus hermanos gemelos, los SIALP (Seguros Individuales de Ahorro a Largo Plazo) se comercializan por aseguradoras directamente o por medio de su red de mediadores de seguros (corredores o agentes de seguros).

Ambos vieron la luz el 1 de enero de 2015, tras una reforma de la ley del IRPF (Ley 35/2006). El objetivo de esta ley era fomentar el ahorro a largo plazo para disponer de “colchones» con los que afrontar inversiones fuertes con un riesgo controlado. Por ejemplo, un máster para mejorar nuestra titulación, un cambio de coche, o la entrada de una vivienda.

La realidad de los CIALP en 2020 es que su rentabilidad es muy pequeña, como veremos, en comparación con inversiones más agresivas como los fondos de inversión. Además, su liquidez es inferior (te interesa mantener tu inversión al menos 5 años si no quieres pagar impuestos). Y tienen más riesgo que un depósito a plazo fíjo (hasta el 15% de lo invertido).

Característica principal de los CIALP

La principal característica de los Planes de Ahorro a Largo Plazo CIALP está en que los rendimientos positivos obtenidos por el dinero invertido en ellos (nunca superior a 5.000 euros anuales) están exentos de tributar como rendimientos del capital mobiliario si lo invertido en ellos no se toca antes de cinco años desde su apertura.

En el preámbulo de la Ley 26/2014* se dice que

«se crea un nuevo instrumento dirigido a pequeños inversores denominado Plan de Ahorro a Largo Plazo cuya especialidad radica en la exención de las rentas generadas por la cuenta de depósito o el seguro de vida a través del cual se canalice dicho ahorro siempre que aporten cantidades inferiores a 5.000 euros anuales durante un plazo al menos de cinco años«.

Otras características

Los Planes de Ahorro a Largo Plazo CIALP se instrumentan en forma de depósito bancario vinculado a una cuenta bancaria (ojo que esta cuenta puede tener costes de gestión) sujeta a los límites del Fondo de Garantía de Depósitos, aunque con una rentabilidad que puede ser algo superior a la de un depósito (pero menor liquidez por ser su plazo a 5 años):

- Pueden instrumentarse y distribuirse ya sea por entidades bancarias (CIALP) o por aseguradoras (SIALP), es decir, que tienen el mismo tratamiento fiscal por lo que cada cual decidirá suscribir el producto con el tipo de entidad financiera que más seguridad le dé. Cuando hablamos de CIALP, la entidad bancaria en el fondo lo que hace es abrirte una cuenta asociada a un depósito bancario.

- Son individuales, es decir, van a nombre de la persona titular, por lo que en un matrimonio o pareja, si lo que se quiere es ahorrar de manera equitativa, lo mejor sería que cada cónyuge dispusiera del suyo propio.

- Un contribuyente sólo podrá ser titular de forma simultánea de un Plan de Ahorro a Largo Plazo (a diferencia de un PIAS, que puedes tener varios mientras no superes el tope total de 240.000 euros). Si opta por un CIALP no podrá disponer de un SIALP, y a la inversa.

- Las aportaciones a un Plan de Ahorro a Largo Plazo CIALP no pueden ser superiores a 5.000 euros anuales en ninguno de los ejercicios de vigencia del Plan y como no debes rescatar su importe antes de cinco años, tendrías un potencial de ahorro con buena tributación de 25.000 euros cada cinco años (mientras que en un PIAS, por ejemplo, puedes meter 8.000 euros año y a bastante más largo plazo, aunque con buena tributación a partir de cinco años, también).

- No admiten disposiciones parciales, es decir, cuando se saque el dinero invertido, se tiene que sacar todo de golpe.

- La disposición del dinero ahorrado solo podrá producirse en forma de capital, es decir, no en forma de renta periódica (es decir como un depósito bancario).

- La entidad emisora del CIALP garantiza la percepción al vencimiento del Plan de, como poco, un capital equivalente al 85 por ciento de la suma de las aportaciones efectuadas (en caso de un revés con las inversiones en las que se depositen tus ahorros). Es decir, que la máxima pérdida posible de lo invertido, en el peor de los escenarios posibles, sería del 15% de tus ahorros, (para eso mejor un depósito que siempre te garantiza el 100% de lo invertido, hasta 100.000 euros).

- Están exentos del IRPF los rendimientos derivados del Plan siempre que no se efectúe ninguna disposición antes de cinco años desde su apertura. Por lo tanto no están pensados si necesitaras «tirar de ahorros» en menos de cinco años porque tendrías que tributar por ellos y tu inversión perdería todo el interés. Si no pudieras esperar a los 5 años, la entidad te aplicará una retención del 19% sobre los rendimientos del capital mobiliario positivos obtenidos (solo si son positivos).

- Son poco líquidos ya que la exención de tributación comienza en el año 6.

- Son muy poco rentables.

Para qué y para quién un CIALP

Los CIALP están pensados para gente muy conservadora, con aversión al riesgo, que quiere obtener un crédito fiscal de unos 5.000 euros anuales de los que no necesitan disponer.

Invertir tu dinero en un CIALP puede tener sentido si durante cinco años puedes ahorrar hasta cinco mil euros anuales (25.000 euros). Si puedes pasar este tiempo sin tocarlos y a la espera de obtener algo de rentabilidad por tu dinero (ojo posiblemente inferior a la inflación).

Invertir tu dinero en un CIALP puede tener sentido si eliges uno agresivo que invierta en renta variable (la inversión más rentable a largo plazo, aunque también la más arriesgada), con la garantía de que si estas inversiones son un completo desastre, podrás recuperar el 85% de tu inversión (25.000 eur * 0,85), 21.250 euros.

Pero si inviertes en un CIALP de baja rentabilidad, mucho mejor un depósito a plazo fijo. Por lo menos en este sabes que está garantizada la rentabilidad prometida. En ambos casos, depósito a plazo fijo o CIALP, recuerda que ambos son depósitos sujetos a los 100.000 euros de cobertura máxima del fondo de garantía de depósitos.

Ejemplos de CIALP

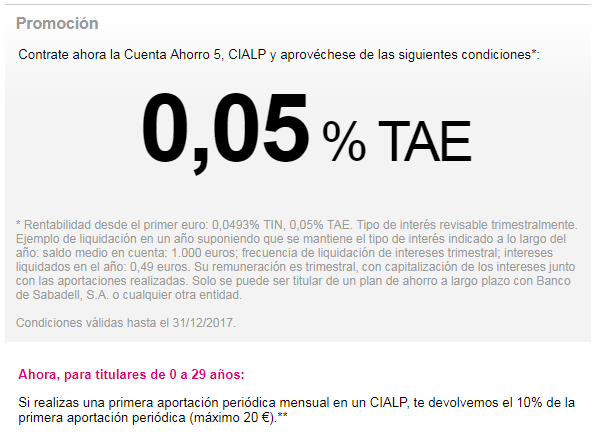

Mira el «Cuenta Ahorro 5, CIALP» del Banco Sabadell. Si te fijas, te promete una rentabilidad del 0,05 TAE desde el primer euro (oct. 2017. En 2020 no publica el interés). Si inviertes el primer año y mantienes 1000 euros de saldo promedio, ganas, ¡0,49 euros!

Y a diferencia de cualquier depósito bancario a plazo fijo, no te garantizan el 100% de tu dinero invertido.

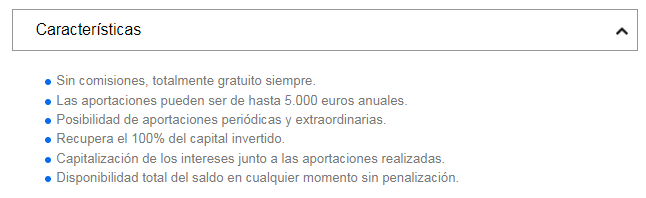

- Sin comisiones, totalmente gratuito siempre.

- Las aportaciones pueden ser de hasta 5.000 euros anuales.

- Posibilidad de aportaciones periódicas y extraordinarias.

- Recupera el 100% del capital invertido.

- Capitalización de los intereses junto a las aportaciones realizadas.

- Disponibilidad total del saldo en cualquier momento sin penalización.

Ojo, porque que tengas disponibilidad total del saldo en cualquier momento sin penalización (a diferencia de un depósito a plazo fijo) no quiere decir que puedas perder la exención fiscal si lo haces antes de que hayan pasado 5 años.

CIALP, SIALP o PIAS

Los tres productos tienen algo en común: fomentan el ahorro a largo plazo. Pero, a mi modo de ver, el PIAS es mucho más interesante porque:

- te permite hacer aportaciones anuales mayores (hasta 8.000 euros anuales frente los 5.000 eur de estos otros),

- a partir del sexto año (tras cinco años como el CIALP/SIALP) puedes recuperar tu dinero como renta en vez de como capital. Esto es recomendable para grandes cantidades porque te permitirán jubilarte con un extra mensual que complete tu exigua y menguante futura pensión pública.

- en el mercado hay PIAS interesantes que te permiten invertir tus ahorros en fondos de inversión con rentabilidades bastante altas (también con más riesgo). Y recuperar a la vuelta de unos años, buenos capitales si todo va bien. Además los PIAS te permiten cambiar la estrategia de inversión en cualquier momento, a otra más conservadora, si surgen nubarrones en el mercado de la renta variable.

Es verdad que un PIAS está pensado para plazos superiores a los 10 años, que es donde el interés compuesto hace milagros, pero nada quita que lo suscribas entre 5 y 10 años si lo deseas.

Recuerda que el PIAS no tributa si recuperas todo como renta pero sí como capital, que es precisamente lo contrario de los CIALP.

Por tanto, si deseas sólo ahorrar a cinco o seis años, y recuperar todo tu dinero más sus ganancias de golpe, sin tributar por el incremento patrimonial, mejor un fondo de inversión que un CIALP.

Con los tipos de interés por debajo del 1% dará exactamente igual tributar o no, mientras que en un fondo de inversión tributarás pero obtendrás mucha mayor rentabilidad.

Normativa que regula los CIALP y SIALP

![]() Ley 26/2014, de 27 de noviembre, por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias.

Ley 26/2014, de 27 de noviembre, por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias.

![]() Orden HAP/2118/2015, de 9 de octubre, por la que se aprueba el modelo 280, «Declaración informativa anual de Planes de Ahorro a Largo Plazo» y se establecen las condiciones y el procedimiento para su presentación, y se modifica la Orden de 17 de noviembre de 1999, por la que se aprueban los modelos 128, en Pesetas y en Euros, de Declaración-Documento de ingreso y los modelos 188, en Pesetas y en Euros, del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes, en relación con las rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguro de vida o invalidez, así como los diseños físicos y lógicos para la sustitución de las hojas interiores de los citados modelos 188 por soporte directamente legible por ordenador.

Orden HAP/2118/2015, de 9 de octubre, por la que se aprueba el modelo 280, «Declaración informativa anual de Planes de Ahorro a Largo Plazo» y se establecen las condiciones y el procedimiento para su presentación, y se modifica la Orden de 17 de noviembre de 1999, por la que se aprueban los modelos 128, en Pesetas y en Euros, de Declaración-Documento de ingreso y los modelos 188, en Pesetas y en Euros, del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes, en relación con las rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguro de vida o invalidez, así como los diseños físicos y lógicos para la sustitución de las hojas interiores de los citados modelos 188 por soporte directamente legible por ordenador.

*Ley 26/2014, de 27 de noviembre, por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias (ver online).

Esta entrada «Qué es un CIALP» se publicó originalmente el 29 de octubre de 2017 y ha sido actualizada con fecha 1 de junio de 2020.

Juan del Real Martín

Soy economista por la Universidad Complutense de Madrid, especialización Finanzas. He alcanzado la independencia financiera y me gustaría ayudar a los demás a entender mejor los asuntos de dinero y a tomar las decisiones adecuadas en cada momento de la vida. La educación financiera es básica para que puedas lograrlo tú también.

Sin comentarios