En el anterior capítulo del Curso sobre protección vimos qué cosas conviene tener aseguradas en la vida (patrimonio, ingresos y la propia vida). Y en este veremos cuándo hay que tener cada riesgo bien cubierto teniendo en cuenta que a los 30 te llenas de responsabilidades (casa, coche, familia, hipoteca, etc.).

Tabla de Contenidos

Una teoría sobre el cuándo asegurarte

En el argumentario de ventas de cualquier agente de seguros y de todas las corredurías de seguros, existe una teoría que trata de pintar en un eje vital los años donde más responsabilidad (y menos patrimonio), tenemos las personas dentro de una vida, justificando así la necesidad de protección que debemos tener cubierta si no queremos vivir un gran desastre en caso de que algo no vaya bien.

Qué es la teoría de la responsabilidad decreciente

La teoría de la responsabilidad decreciente (Decreasing responsability theory en el mundo anglosajón de donde nos viene) es la representación gráfica de esta teoría y se basa en una gráfica con dos curvas: responsabilidades y protección sobre un eje temporal.

En el eje horizontal (abscisas) de la gráfica tenemos el tiempo y la escala temporal podríamos ponerla entre los 30 y los 67 años. Y en el eje vertical el patrimonio con el que debes hacer frente a tus responsabilidades diarias (gastos, hipotecas, deudas, etc.).

- El primer valor (30 años) es cuando se supone que formas una familia en pareja y comienzan tus obligaciones como padre con tu pareja: pagar la vivienda (alquiler o hipoteca), tus deudas y tus demás gastos con salarios ajustados.

- El valor final son los 67 años, a los que se supone que te jubilarás el día de mañana y habrás logrado un caudal de dinero que te permita sustituir y complementar el vacío entre tu salario y tu pensión (tasa de sustitución).

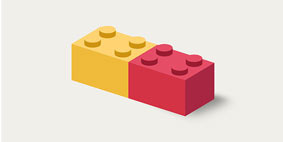

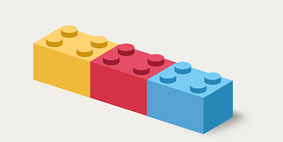

La curva de la parte superior representa tu «responsabilidad» a lo largo de los años. Es decir la necesidad de protección y cobertura de tus riesgos que es muy alta en esos momentos iniciales de tu independencia financiera para ir reduciéndose a manera que vas quitándote deudas, hipotecas, ahorrando algo de dinero y tus hijos pueden ya ingresar un dinero para mantenerse en parte o en todo.

La curva inferior es tu dinero, tu patrimonio. Inicialmente tendrás bien poco porque tus deudas apenas te permitirán llegar a fin de mes, pero a medida que vayas mejorando tu posición con ascensos, ahorros, y menores gastos (hipoteca, préstamos, etc.), irán empezando a conseguir un pequeño patrimonio.

Resumiendo

Lo que viene a decir esta teoría, es que, a los treinta, cuando comienzas una vida en pareja y tal vez formas una familia, partiendo de un patrimonio cercano a cero, debes empezar a hacer un ejercicio de planificación financiera donde la protección sea la protagonista.

En estos primeros 25 años que van desde tus 30 hasta tus 55 aproximadamente, hasta que tus hijos son mayores y se empiezan a valer por sí mismos a su mayoría de edad, es imprescindible protegerte del riesgo de que una pérdida de tu trabajo o una invalidez o, dios no lo quiera, tu propia muerte, para que los que permanezcan puedan salir adelante. Para que tu “empresa familiar” no zozobre, sino que sea sólida en los años por venir, la mejor solución es un seguro de vida que te cubra generosamente del riesgo de invalidez o muerte.

Sin embargo, a medida de que tus hijos ingresen en la universidad y que vayas construyendo un patrimonio (o como mínimo que dejes de deber una hipoteca al banco y tu piso esté libre de cargas), llegará un momento de inflexión de la curva en el que ya no te será necesaria la protección del seguro de vida, además de que la renovación anual será mayor cada vez (tal vez impagable).

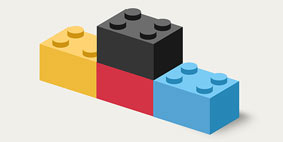

Es en este momento donde deberás haber comenzado a construir un fondo suficiente para complementar la pensión de tu jubilación con lo que se llama “tasa de sustitución” (la diferencia entre tu salario antes de jubilarte y la pensión efectiva que cobres la tendrás que sustituir con los ingresos, en forma de renta periódica o de capital, que tus ahorros te generen.

Y es aquí donde cobra su valor el dinero que logres ahorrar durante años, y sepas invertir en los productos convenientes para tu edad, necesidades y capacidad patrimonial.

Sin comentarios