Lo tienes delante tuyo y ni siquiera te habías dado cuenta. Cuántas veces buscamos algo que tenemos delante y no somos capaces de verlo, ¿verdad? Eso es exactamente lo que ocurre con el impuesto sobre las primas de seguro (IPS) que desde enero de 1997 está en tu recibo de cada seguro y del que te hablo en esta breve entrada informativa.

A continuación vamos a ver qué es exactamente este impuesto, para qué sirve y cuál es su importe en el año 2022.

Tabla de Contenidos

Impuesto sobre las primas de seguro

El impuesto sobre las primas de seguro, conocido por sus siglas IPS, es un impuesto indirecto concertado con las Comunidades autónomas en España. Este impuesto grava cualquier prima de seguro firmada entre una persona física o jurídica privada y una aseguradora establecida en nuestro país.

De esta definición podemos sacar sus primeras características del tributo en cuestión:

- Se aplica sobre cualquier prima de seguro, tanto a la emisión inicial del contrato de seguro como a la renovación periódica (normalmente anual en la mayoría de seguros que contratamos los consumidores de a pie).

- Es un impuesto indirecto, es decir, que se aplica a todos los que contratan un seguro privado por igual con independencia de su situación económica o patrimonial.

- Se aplica solo a personas privadas pero no a los seguros firmados por las instituciones de derecho público.

- Se aplica, entre otros, a seguros de auto y seguros de hogar, etc.

- No se aplica a los seguros de vida (sí a las garantías complementarias a la principal), reaseguros, seguros sociales obligatorios, de crédito a la exportación, transporte internacional, o los seguros de asistencia sanitaria y enfermedad, entre otros.

- El importe del impuesto (la cuota) es del 8% sobre la prima del seguro, neta de otros recargos (Consorcio, Riesgos extraordinarios y otros recargos legales) desde 2021 tras la subida de un 33 % del impuesto que en 2020 era del 6%.

Para qué sirve

La utilidad de este impuesto es exclusivamente recaudatoria. Y perjudica a los pequeños tomadores particulares, autónomos y pymes, que tienen un recargo del 8% cuando contratan o renuevan un seguro. Es decir un encarecimiento del 8% ajeno al propósito del seguro que contratan.

El Gobierno ingresó con este impuesto una cantidad cercana a los 460 millones de euros en 2021 y para 2022 se estima que ingresará unos 52 millones de euros.

Cuánto cuesta en 2022

Para calcular el importe del IPS, hay que aplicar un recargo del 8% sobre la prima del seguro.

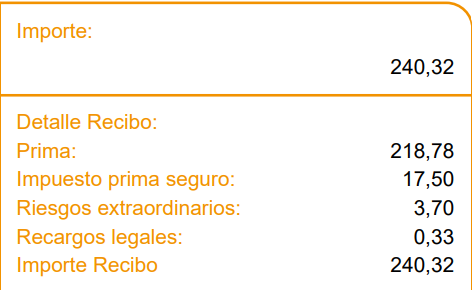

Aquí tienes un ejemplo de este impuesto en un seguro de vehículo de motor contratado en 2021. La base imponible es 218,78 € y sobre ella se calcula el 8% que asciende a 17,50 euros.

Normativa reguladora

La Ley 13/1996, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social crea este impuesto y por medio de la Ley General de Presupuestos del Estado de 2021, se actualizó su cuota que pasó del 6% al 8%.

El artículo 12 de la Ley 13/1996 dice así:

Con efectos a partir de 1 de enero de 1997, se crea un nuevo Impuesto sobre las Primas de Seguros, que se regirá por las siguientes disposiciones:

Uno. Naturaleza.

El Impuesto sobre las Primas de Seguros es un tributo de naturaleza indirecta que grava las operaciones de seguro y capitalización, de acuerdo con las normas de este artículo.

Dos. Hecho imponible.

1. Estará sujeta al impuesto la realización de las operaciones de seguro y capitalización basadas en técnica actuarial, a las que se refiere el artículo 3 de la Ley 30/1995, de 8 de noviembre, de Ordenación y Supervisión de los Seguros Privados, que, de acuerdo con lo previsto en el apartado seis de este artículo, se entiendan realizadas en el ámbito espacial de aplicación del impuesto, concertadas por entidades aseguradoras que operen en España, incluso en régimen de libre prestación de servicios.

2. No quedan sujetas al impuesto las operaciones derivadas de los conciertos que las entidades aseguradoras establezcan con organismos de la Administración de la Seguridad Social o con entidades de derecho público que tengan encomendada, de conformidad con su legislación específica, la gestión de algunos de los regímenes especiales de la Seguridad Social.

Tres. Normativa aplicable.

El impuesto se regirá por lo dispuesto en este artículo y en las normas que se dicten en su desarrollo y en su aplicación se tendrá en cuenta lo dispuesto en los tratados y convenios internacionales que formen parte del ordenamiento interno español.

Cuatro. Ámbito espacial.

El ámbito espacial de aplicación del impuesto es el territorio español, incluyendo en él las islas adyacentes, el mar territorial hasta el límite de las doce millas náuticas, definido en el artículo 3 de la Ley 10/1977, sobre mar territorial, de 4 de enero, y el espacio aéreo correspondiente a dicho ámbito.

Lo previsto en el párrafo anterior se entenderá sin perjuicio de los regímenes tributarios forales de concierto y convenio económico en vigor, respectivamente, en los Territorios Históricos del País Vasco y en la Comunidad Foral de Navarra.

Cinco. Exenciones.

1. Estarán exentas del Impuesto sobre las Primas de Seguro las siguientes operaciones:

a) Las operaciones relativas a seguros sociales obligatorios y a seguros colectivos que instrumenten sistemas alternativos a los planes y fondos de pensiones.

b) Las operaciones relativas a seguros sobre la vida a los que se refiere la sección segunda del título III de la Ley 50/1980, de 8 de octubre, de Contrato de Seguro.

c) Las operaciones de capitalización basadas en técnica actuarial.

d) Las operaciones de reaseguro definidas en el artículo 77 de la Ley 50/1980, de 8 de octubre, de Contrato de Seguro.

e) Las operaciones de seguro de caución.

f) Las operaciones de seguro de crédito a la exportación y los de seguros agrarios combinados.

g) Las operaciones de seguro relacionadas con el transporte internacional de mercancías o viajeros.

h) Las operaciones de seguro relacionadas con buques o aeronaves que se destinan al transporte internacional, con excepción de los que realicen navegación o aviación privada de recreo.

i) Las operaciones de seguro de asistencia sanitaria y enfermedad.

j) Las operaciones relativas a los planes de previsión asegurados.

2. Se entenderá por transporte internacional el definido en la normativa reguladora del Impuesto sobre el Valor Añadido. No obstante, no será transporte internacional el que se realice entre el territorio peninsular español e islas Baleares y las islas Canarias, Ceuta o Melilla.

Se entenderá por navegación y aviación privada de recreo las definidas en la normativa reguladora de Impuestos Especiales.

Seis. Lugar de realización de las operaciones de seguro y capitalización.

1. Se entenderán realizadas en territorio español las operaciones de seguro y capitalización en las que España sea el Estado de localización del riesgo o del compromiso, de acuerdo con la reglas previstas en las letras d) y e) del artículo 1.3 de la Ley 30/1995, de 8 de noviembre, de Ordenación y Supervisión de los Seguros Privados.

2. En defecto de normas específicas de localización de acuerdo con el apartado anterior, se entienden realizadas en territorio español las operaciones de seguro y capitalización cuando el contratante sea un empresario o profesional que concierte las operaciones en el ejercicio de sus actividades empresariales o profesionales y radique en dicho territorio la sede de su actividad económica o tenga en el mismo un establecimiento permanente o, en su defecto, el lugar de su domicilio.

A estos efectos, se consideran empresarios o profesionales los determinados de acuerdo con la normativa reguladora del Impuesto sobre el Valor Añadido.

Siete. Devengo del impuesto.

El impuesto se devenga en el momento en que se satisfagan las primas relativas a las operaciones gravadas. En caso de fraccionamiento de las primas, el impuesto se devenga en el momento en que se realicen cada uno de los pagos fraccionados.

Ocho. Base imponible.

a) La base del impuesto está constituida por el importe total de la prima o cuota satisfecha por el tomador o un tercero.

b) Se entenderá por prima o cuota, a estos efectos, el importe total de las cantidades satisfechas como contraprestación por las operaciones sujetas a este impuesto, cualquiera que sea la causa u origen que las motiva y el lugar y forma de cobro, con excepción de los recargos establecidos en favor del Consorcio de Compensación de Seguros y de la Comisión Liquidadora de Entidades Aseguradoras y de los demás tributos que recaigan directamente sobre la prima.

Nueve. Sujetos pasivos.

1. Son sujetos pasivos las entidades aseguradoras cuando realicen las operaciones gravadas por el impuesto.

A estos efectos, se consideran entidades aseguradoras:

a) Las incluidas en el artículo 7 de la Ley 30/1995, de 8 de noviembre, de Ordenación y Supervisión de los Seguros Privados.

b) Las sucursales de entidades aseguradoras establecidas en otro Estado miembro del espacio económico europeo, distinto de España, que actúen en España en régimen de derecho de establecimiento.

c) Las entidades aseguradoras establecidas en otro Estado miembro del espacio económico europeo, distinto de España, que actúen en España en régimen de libre prestación de servicios.

d) Las sucursales en España de entidades aseguradoras domiciliadas en terceros países no miembros del espacio económico europeo.

2. (Suprimido)

3. Serán responsables solidarios del pago del impuesto los empresarios o profesionales contratantes establecidos en España en las operaciones sujetas realizadas por entidades aseguradoras domiciliadas en otro Estado miembro del espacio económico europeo que operen en España en régimen de libre prestación de servicios, que no acrediten la repercusión del impuesto.

A estos efectos, se considerarán establecidos en el territorio de aplicación del impuesto los empresarios o profesionales que tengan en el mismo la sede de su actividad económica, un establecimiento permanente o su domicilio fiscal, aunque no realicen las operaciones sujetas al impuesto desde dicho establecimiento.

Diez. Repercusión del impuesto.

El Impuesto sobre las Primas de Seguros deberá ser repercutido íntegramente por las entidades aseguradoras sobre las personas que contraten los seguros objeto de gravamen.

La repercusión se atendrá a lo establecido por la normativa reguladora del Impuesto sobre el Valor Añadido.

Once. Tipo impositivo.

1) El impuesto se exigirá al tipo del 8 por 100.

2) El tipo impositivo aplicable a cada operación será el vigente en el momento del devengo del impuesto.

Doce. Habilitación a la Ley de Presupuestos Generales del Estado.

La Ley de Presupuestos Generales del Estado podrá modificar el tipo o los tipos de gravamen y las exenciones del impuesto.

Trece. Autoliquidación, ingreso y declaración resumen anual.

1) Los sujetos pasivos estarán obligados a presentar mensualmente declaración por este impuesto.

En el mismo momento de la declaración, el sujeto pasivo deberá determinar la deuda tributaria correspondiente e ingresarla en el lugar, forma, plazos e impresos que establezca el Ministerio de Economía y Hacienda.

2) Los sujetos pasivos estarán obligados igualmente a presentar una declaración resumen anual del impuesto, en los plazos y con los requisitos y condiciones que establezca el Ministerio de Economía y Hacienda.

Catorce. (Suprimido)

Quince. Entrada en vigor.

1. El impuesto se exigirá por las primas cobradas a partir de 1 de enero de 1997, incluso por las fracciones procedentes de primas devengadas con anterioridad, siempre que los riesgos correspondientes no hubieran concluido antes de dicha fecha.

2. No obstante lo dispuesto en el apartado 1, quedarán exentas del impuesto las primas o fracciones de primas cuya fecha de vencimiento se produzca en el año 1996, aunque su pago efectivo se realice a partir de 1 de enero de 1997, salvo que se haya producido un adelanto de la fecha del vencimiento sin causa.

Juan del Real Martín

Soy economista por la Universidad Complutense de Madrid, especialización Finanzas. He alcanzado la independencia financiera y me gustaría ayudar a los demás a entender mejor los asuntos de dinero y a tomar las decisiones adecuadas en cada momento de la vida. La educación financiera es básica para que puedas lograrlo tú también.

Sin comentarios