La cuenta corriente es el medio por el cual los usuarios personas, empresas e instituciones podemos disponer de liquidez, domiciliar pagos o asociar una tarjeta bancaria para disponer de nuestro dinero a nuestro gusto. El uso de una cuenta corriente necesariamente requiere la firma de un contrato de cuenta corriente. En este post analizamos los distintos tipos de corrientes y los elementos de este contrato.

Tabla de Contenidos

Qué es una cuenta corriente

Una cuenta corriente es un producto bancario de un banco en el que el usuario deposita dinero quedando este obligado a su devolución

en cualquier momento en el que el usuario lo solicite con total liquidez. El banco puede ofrecer al usuario una remuneración o tipo de interés por el dinero depositado en la cuenta corriente.

Los dos rasgos fundamentales de una cuenta corriente bancaria son:

- La liquidez, es decir, la disponibilidad inmediata del dinero depositado en ella.

- El banco se compromete a realizar los pagos y cobros que el cliente le encargue «pasar» por la cuenta, ya sea mediante domiciliaciones de recibos, ya sea a través de una tarjeta bancaria.

- Saldo positivo: para retirar dinero o hacer pagos contra la cuenta corriente, ésta debe tener saldo positivo. Pero hay bancos que contratan con los usuarios la posibilidad de atender recibos y pagos incluso sin dinero en la cuenta corriente. Es lo que se conoce como descubierto tácito.

Contrato de cuenta corriente

El contrato de cuenta corriente es el contrato suscrito entre una entidad financiera y una o varias personas, que regula las condiciones en las que esta podrá depositar y disponer de un saldo de dinero a cambio de una serie de servicios y comisiones pactadas que la entidad financiera le podrá cobrar.

La firma de un contrato de cuenta corriente lleva aparejada la obtención de una numeración de cuenta única y exclusiva que permite operar contra su saldo. Es lo que se conoce como identificador único del titular.

A esta numeración, común en la Zona Única de Pagos en Euros SEPA, del inglés, Single Euro Payment Area, se la conoce como IBAN.

El IBAN está en vigor desde el 1 de febrero de 2014, tiene 24 dígitos y se obtiene añadiendo al número de cuenta de toda la vida (el de los 20 dígitos), un código de país (CP) y un dígito de control (DC).

Características

Las principales características que podemos extraer de la anterior definición de cuenta corriente son:

- Es un contrato entre una entidad financiera (banco o cooperativa de crédito) y una persona. Y como tal tiene derechos y obligaciones para las partes.

- La cuenta es nominativa e intransferible.

- Si lo firma una única persona física, será el titular de la cuenta, y también el titular de los derechos y obligaciones que incluya el contrato firmado. Si lo firman más de una persona, serán co-titulares de la cuenta. Y podrán responder solidariamente de las obligaciones de la misma.

- El titular de la cuenta tiene derecho a depositar en ella fondos de su propiedad mediante transferencias de saldos desde otras cuentas de su titularidad, o mediante ingresos en cuenta en efectivo (en la oficina del banco).

- El titular de la cuenta puede disponer del saldo de su propiedad mediante transferencias bancarias de cuenta a cuenta (desde su cuenta a otra cuenta suya o de otra persona). O mediante una tarjeta bancaria asociada que le permita hacer pagos en comercios o reintegros desde cajeros automáticos.

- La entidad financiera tiene derecho a cobrar por prestar el servicio comisiones de mantenimiento. Y por los servicios incluidos también (transferencias, tarjetas, extracciones en cajeros, etc.). La guerra por los clientes llevó en los años 1980 a quitar las comisiones de estas cuentas (cuentas corrientes sin comisiones). Y eso ha hecho que en la actualidad de tipos de interés nulos, los bancos se las vean y deseen para tener ingresos manteniendo comisiones cero o muy bajas. Y eso es difícil.

Contratos accesorios de la cuenta corriente

Este contrato lleva asociados, prácticamente en todos los casos dos contratos bancarios clásicos en los tiempos que corren:

- El contrato de tarjeta. Este contrato permite disfrutar de una tarjeta de débito o crédito o dual que permita hacer pagos en comercios y extracciones de cajeros.

- El contrato de banca electrónica por el cual el usuario puede acceder por Internet, con unas claves de seguridad, a su cuenta corriente y consultar sus movimientos y operar online con seguridad.

Tipos de cuentas corrientes

Según su finalidad y el alcance de los servicios que incluyan, los contratos de cuenta corriente pueden ser de varios tipos:

- Cuenta corriente a la vista: el usuario tiene a su disposición su dinero de forma inmediata y líquida. Mientras haya fondos en la cuenta, el usuario puede disponer de su saldo en todo momento.

- Cuenta corriente de ahorro: se trata de una cuenta que suele estar vinculada a la cuenta corriente a la vista, que es la principal, por la que se puede desviar saldo de nuestra cuenta obteniendo una mejor remuneración que la cuenta corriente. En los tiempos que corren de tipos de interés planos, este tipo de cuentas han perdido todo su protagonismo ya que ningún banco las remunera.

- Cuenta de pago básica: es una cuenta bancaria básica con el mínimo de servicios que legalmente se impone a los bancos (domiciliar nóminas, domiciliar recibos o hacer transferencias bancarias). Están pensadas para personas sin domicilio en España o sin recursos, que no pueden quedar excluidas del derecho de inclusión financiera, que es anterior al derecho a la educación financiera.

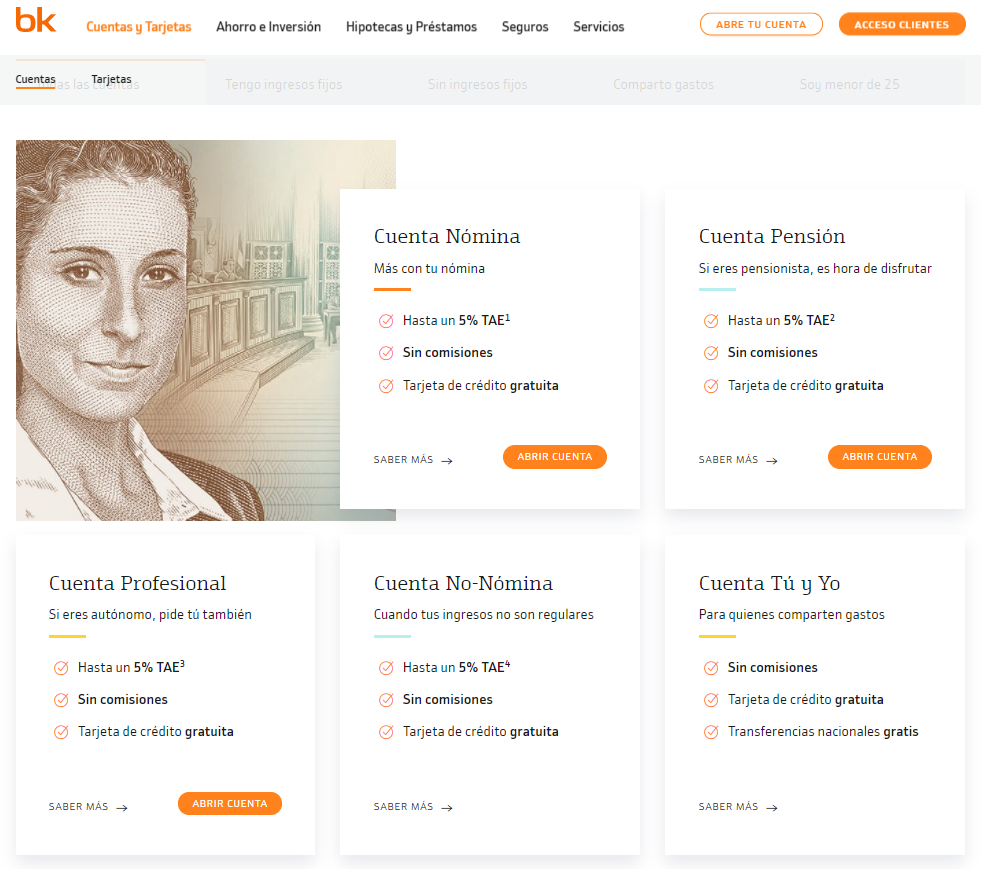

Según el origen de los ingresos de la cuenta, las entidades financieras han creado una variedad de cuentas bancarias con algunas diferencias para los asalariados por cuenta propia, los por cuenta ajena, los pensionistas, las pymes, etc. es una forma de segmentar sus productos financieros en función del perfil de su cliente.

- Cuenta nómina: para el que tiene una nómina por cuenta ajena.

- Cuenta no nómina: para los que no tienen ingresos estables.

- Cuenta profesional: para autónomos

- Cuenta pensión.

- Cuenta negocios: es una cuenta corriente pensada para empresas y entidades (personas jurídicas). Tiene asociados servicios requeridos por las empresas como líneas de crédito, servicio de nóminas, transferencias masivas, contratos de terminales punto de venta (tpv), tpvs virtuales, etc.

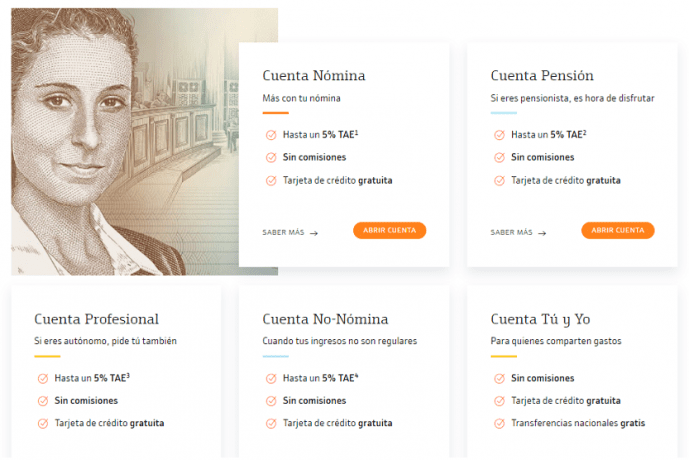

Un ejemplo interesante de esta segmentación en función del tipo de cliente son las cuentas de Bankinter:

Finalmente, hay cuentas bancarias destinadas a cada persona en función de su edad. La diferencia entre unas y otras es

- Cuentas bancarias infantiles: están pensadas para menores de edad que disponen de unos ahorrillos y comienzan su andadura en la educación financiero.

- Cuentas corrientes para jóvenes: suelen dirigirse al segmento de jóvenes mayores de edad, y hasta los 30 años aproximadamente. Incluyen servicios requeridos por los jóvenes como ocio (entradas de espectáculos) y ofertas de eventos, viajes, tiendas online, etc.

Partes del contrato

El contrato típico de cuenta corriente tiene los siguientes apartados. Lo vemos con el ejemplo del contrato del BBVA (ver pdf).

- El perfil de riesgo como producto financiero que es la cuenta. Suele ser el mínimo (1 sobre 6) al ser una cuenta totalmente líquida de la que el Fondo de Garantía de Depósitos respondería de hasta 100.000 euros por titular y cuenta.

- El IBAN de la cuenta (recuerda que es una numeración única y exclusiva para cada cuenta).

- Los datos del titular (o co-titulares si hay varios).

- Las condiciones generales del contrato.

- Las condiciones particulares del contrato.

Objeto del contrato

Primera.- Objeto.

El presente contrato (en adelante «Contrato») establece las condiciones que regularán la cuenta corriente entre el Banco y el Titular como persona física consumidor, excluyendo su uso en el ámbito de su actividad comercial o profesional.La contratación de esta cuenta corriente está unida a la de la tarjeta de débito Ahora (la Tarjeta), cuyas condiciones se establecen en documento separado, de modo que ambos productos, la cuenta y la Tarjeta, no pueden ser contratados de forma independiente por el Titular salvo que sea cliente del Banco.

Comunicaciones

Regula la forma en que el banco se comunicará con el cliente y a la inversa para cualquier notificación, modificación del contrato, aviso urgente etc. Suele incluir la comunicación online, por correo electrónico o SMS, por correo postal etc.

Imputación de pagos

Esta cláusula es bueno entenderla ya que autoriza al banco a, si incurres en números rojos en tu cuenta porque no hay saldo suficiente para atender a un pago, autorizas al banco sin preaviso, a tomar el saldo faltante de otras cuentas que puedas tener abiertas con ella.

Tercera.- Imputación de pagos y compensación.

El Banco podrá imputar libremente las cantidades que el Titular reciba o las que queden disponibles a su favor por cualquier concepto, al pago de cualesquiera deudas que éste mantenga con el Banco.El Titular autoriza al Banco para que, sin necesidad de previa comunicación, pueda compensar los saldos deudores y acreedores de todas las cuentas, depósitos y contratos que existan a su nombre, cualquiera que sea el título de su derecho y la fecha de su vencimiento, que a este efecto podrá anticipar el Bancos a tal efecto en el propio canal, así como en cualquier Oficina BBVA y Línea BBVA.

Gastos y tributos

Esta cláusula habla de los impuestos que recaen por los rendimientos de la cuenta (intereses tributan como rendimientos del capital mobiliario en el IRPF), de las comisiones y cargos que el banco nos cobre por usar la cuenta, incurrir en descubiertos, etc. Y de tu responsabilidad en caso de incumplir tus obligaciones del contrato.

Entrada en vigor y desistimiento

La fecha de entrada en vigor es importante porque desde ese momento nos vincula. Estos contratos se suscriben sin fecha final por lo que, salvo que el usuario o el banco lo notifiquen, seguirán vigentes de forma indefinida.

5.3. Cancelación del Contrato: El Titular podrá proceder a su cancelación mediante comunicación al Banco con un mes de antelación. Si la cuenta presentase saldo a favor del Banco, solo podrá cancelarse por el Titular, previo pago de dicho saldo, así como de sus intereses, comisiones y gastos devengados.

Igualmente el Banco podrá proceder a cancelar la cuenta mediante comunicación al Titular con dos meses de antelación, transcurridos los cuales, si hubiese saldo acreedor, éste dejará de devengar intereses a favor del Titular y quedará a su disposición. El preaviso indicado no será preceptivo en aquellos supuestos previstos en la normativa sobre prevención del blanqueo de capitales y financiación del terrorismo.

La cuenta se considerará cancelada cuando presente saldo cero y no haya recibido ningún apunte al debe o al haber, en ambos casos durante un periodo igual o superior a 24 meses o cuando estando registrada como cuenta inactiva, presente saldo cero o saldo a favor del Banco, aunque sea como consecuencia del cargo de comisiones.

La solicitud de cancelación de la cuenta implicará la cancelación automática de la Tarjeta y cualesquiera otras tarjetas asociadas. Cancelado este Contrato, según lo dispuesto en el párrafo anterior, el Banco procederá de forma automática a cancelar las tarjetas, obligándose el Titular a destruirlas y a satisfacer la deuda pendiente conforme a los plazos y modalidad de pago que sea de aplicación.

Los contratos de cuenta corriente online disponen de un derecho de desistimiento de 14 días naturales.

Seguridad

El titular es responsable de custodiar sus claves de usuario para evitar un mal uso de sus fondos por terceros no autorizados

El Titular se obliga a custodiar y conservar de modo diligente las tarjetas y demás documentos de disposición convenidos. En caso de sustracción o extravío de alguno de éstos, el Titular deberá avisar al Banco sin demora indebida en cuanto tenga conocimiento de ello. El daño que resulte de las disposiciones realizadas con los documentos de disposición sustraídos o extraviados será imputado al Banco, a no ser que el Titular haya sido negligente en la custodia de los medios sustraídos o hubiere procedido con culpa

Intereses, valoraciones y comisiones

4.1. Los saldos acreedores devengarán a favor del Titular el tipo de interés nominal anual del 0%. El Banco se reserva el derecho de modificar el tipo de interés aplicable conforme a lo establecido en la cláusula octava de las condiciones generales. No se aplicarán comisiones de mantenimiento ni de administración de la cuenta.

Sólo en el caso de que esta cuenta se utilice exclusivamente para cumplir con las necesidades de otro contrato bancario, tendrá un coste de 90 euros al año. Este coste se mantendrá invariable mientras el contrato esté en vigor. En caso de que se utilice para otro tipo de operaciones, le aplicaremos las tarifas de comisiones habituales para cuentas no vinculadas.

4.2. El Banco remitirá periódicamente al Titular los extractos de la cuenta. El Titular podrá oponerse por escrito a su contenido dentro de los treinta días siguientes a la remisión de la información; se entenderá que transcurrido dicho plazo sin objeción alguna, ha prestado su conformidad.

Descubiertos

Se incurre en descubierto cuando no se dispone de fondos suficientes en la cuenta para atender los requerimientos de cobro de la cuenta. Hay que conocer qué pasará en esta situación:

Descubiertos

El Banco no está obligado a admitir disposiciones en la cuenta que generen descubiertos (saldos a favor del Banco). No obstante, si el Banco los admite, los descubiertos de la cuenta se considerarán operaciones de crédito a todos los efectos y devengarán el tipo de interés nominal del 8,41%, así como una comisión por el importe indicado a continuación sobre el saldo máximo contable deudor que la cuenta haya tenido en cada período de liquidación, con el mínimo correspondiente, a percibir juntamente con las liquidaciones de intereses.

- Comisión de apertura sobre descubiertos 4,50 % Mínimo: 15,00 Euros.

De acuerdo con lo establecido en la Ley 16/2011, de 24 de Junio, de contratos de Crédito al Consumo, en los descubiertos en cuenta con consumidores, no podrá aplicarse un tipo de interés que dé lugar a una tasa anual equivalente superior a 2,5 veces el interés legal del dinero.

Si, como consecuencia de la modificación del tipo de interés legal, variase, al alza o a la baja, el tope máximo legalmente permitido para intereses, en tasa anual equivalente, en descubiertos en cuentas de consumidores a que se refiere el artículo 20 de la Ley 16/2011 de contratos de crédito al consumo, el tipo establecido, en su caso, se adaptará, de forma automática, y desde la fecha de entrada en vigor del nuevo tipo de interés legal, a dicho nuevo tope máximo.

Las liquidaciones de intereses deudores y comisiones se efectuarán semestralmente.

Los intereses deudores a favor del Banco se liquidarán capitalizando en la cuenta los intereses vencidos y no satisfechos, de forma que, como aumento BANCO BILBAO VIZCAYA ARGENTARIA, S.A. Plaza San Nicolás, 4 48005 BILBAO Reg. Mer. Bizkaia Tomo 2.083, Folio 1, hoja BI-17 A, Inscripción 1.035 C.I.F.: A-48265169 Mod. CT ALTA CONTRATO CUENTAS GENERICAS V.3 03-05-2016 Hoja Núm. 7 de capital, devenguen nuevos intereses al tipo que corresponda en cada momento.

Remuneración

Sexta.- Coste efectivo

Se hace constar que la tasa o coste anual efectivo de la operación (TAE), calculada de conformidad con lo establecido en la Circular del Banco de España nº 5/2012, de 27 de junio, es la que se indica para el supuesto que se especifica a continuación y considerando:a) que el Contrato estará vigente durante el plazo de duración acordado;

b) que el Banco y el Titular cumplirán sus obligaciones con exactitud en las condiciones y en los plazos acordados en el contrato;

c) como saldo medio de la cuenta y tipo de interés aplicable

-Saldo medio:250 euros

-Tipo de interés nominal anual: 0,0%

-TAE: 0,0 %

Otras cláusulas

No son menos importantes las cláusulas que hablan de:

- Protección de datos personales.

- Modificación de intereses, cuotas, comisiones, gastos y demás condiciones previstas en el contrato, así como otras nuevas (la ley obliga a dar 2 meses al titular para aceptarlas o cancelar la cuenta).

- Servicios de pago: todo lo relativo a la forma, medios y condiciones en los que se realizarán y autorizarán pagos con el saldo de la cuenta por transferencia o con la tarjeta (límites, cargos, comisiones, adeudos y domiciliaciones, devoluciones, cargos no reconocidos, etc.).

Juan del Real Martín

Soy economista por la Universidad Complutense de Madrid, especialización Finanzas. He alcanzado la independencia financiera y me gustaría ayudar a los demás a entender mejor los asuntos de dinero y a tomar las decisiones adecuadas en cada momento de la vida. La educación financiera es básica para que puedas lograrlo tú también.

1 Comentarios

One Reply to “Contrato de cuenta corriente”